KK: Möglichkeiten der Innenfinanzierung gibt es ja viele, Herr Wieser. Aber können Sie vielleicht zusammenfassen, was all diese Instrumente gemeinsam haben?

Wieser: Bei der Innenfinanzierung erfolgt keine Zuführung von Eigen- oder Fremdkapital von außen, sondern bisher gebundenes Kapital wird zur Optimierung der Kapitalstruktur in frei verfügbare liquide Mittel umgewandelt.

KK: Wem würden Sie Innenfinanzierung empfehlen?

Wieser: Innenfinanzierung ist prinzipiell jedem Unternehmen zu empfehlen und zwar nicht nur solchen, die sich bereits in einer finanziellen Schieflage befinden. Im Gegenteil. Denn dadurch wird Liquidität gewonnen und unnötige Kapitalbindung verringert, was dem Unternehmen fast immer zugutekommt. Wer seine Finanzierungsstruktur optimieren will, sollte auf jeden Fall immer im Unternehmen selbst und somit bei der Innenfinanzierung anfangen. Gerade in Krisenzeiten oder einer vorherrschenden Unsicherheit, wie wir sie aktuell erleben, schläft sicher derjenige Unternehmer ruhiger, der sich eines robusten Substanzwertes seines Unternehmens sicher ist.

KK: Kann eine Optimierung der Innenfinanzierung prinzipiell in jedem Unternehmen durchgeführt werden?

Wieser: Entscheidend ist, dass überhaupt Finanzressourcen vorliegen. Denn wo kein Wert vorhanden ist, kann auch keine Liquidität gewonnen werden.

KK: Woher weiß ein Unternehmen, ob ausreichend Potenzial für eine Optimierung vorhanden ist?

Wieser: Ob Innenfinanzierung möglich ist und in welchem Umfang, muss individuell entschieden werden. Zuerst erfolgt eine intensive Bilanzanalyse. Dabei werden einzelne Positionen wie Umlauf- oder Anlagevermögen auf Kapitalressourcen überprüft. Die Komplexität der Aufgabe erfordert Experten, die entscheidende Faktoren wie Risikoneigung, Steuervorteile oder zukünftige Investitionsvorhaben des Unternehmens berücksichtigen.

KK: Können Sie die Vorteile dieses Instruments vielleicht etwas näher beleuchten?

Wieser: Bei der Innenfinanzierung werden innerhalb des Unternehmens liquide Mittel freigesetzt. Besonders angenehm ist die Möglichkeit der Aktivierung sogenannter versteckter Ressourcen. Außerdem profitiert das Unternehmen von der Unabhängigkeit von Kapitalmarkt und Banken und dies ganz ohne Fremdkapitalkosten. Das Unternehmen stellt sich zudem sicher auf, reduziert dadurch seine Insolvenzrisiken und verbessert seine Kreditwürdigkeit.

KK: Welche sind denn die gängigsten Instrumente der Innenfinanzierung?

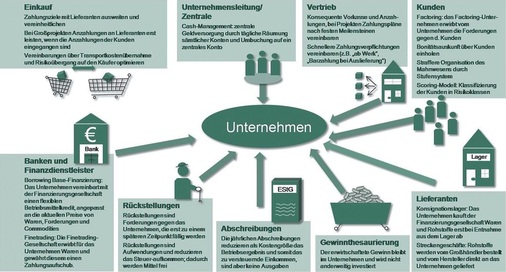

Wieser: Hier sind vor allem das Cash-Management, die Optimierung der Läger, Working Capital Optimierung und die Straffung des Mahnwesens zu nennen. Aber auch die Finanzierung aus Rückstellungen oder die Hebung von stillen Reserven bieten zusätzliches Potenzial.

KK: Was verstehen Sie unter Cash-Management, Herr Wieser?

Wieser: Beim Cash-Management oder Cash-Pooling werden täglich sämtliche Konten geräumt und auf ein zentrales Konto umgebucht. Einer gewissen Abhängigkeit von der zentralen Liquiditätsversorgung steht dabei eine optimale Ausnutzung der liquiden Mittel gegenüber. Geringere zentrale Liquiditätsreserven sowie Einsparungen bei den Zinskosten sind eine weitere angenehme Folge. Zudem werden Währungsrisiken ausgeglichen und große Finanzierungen erleichtert. Besonders attraktiv ist die ortsunabhängige und sichere Verfügung über aktuelle Kontoinformationen. Schließlich kann sich auch die Verwaltung über eine Entlastung freuen. Diese Form der Innenfinanzierung kommt allerdings nur für größere Unternehmen in Frage, die verschiedene Betriebsstätten oder Niederlassungen mit eigenen Bankkonten betreiben.

KK: Sie sagten, auch Läger könnten optimiert werden. Wie darf man sich das vorstellen?

Wieser: Grundsätzlich ist Lageroptimierung eine Form der Working Capital Optimierung und bedeutet: Reduktion der Lagerbestände und Erhöhung des Lagerumschlags. Optimierungspotenzial bieten sowohl Rohstoff- und Waren- als auch Fertigwarenlager. Es geht also um Bestands- und Ablaufoptimierung. Entscheidend ist auch eine wenig störanfällige Lager- und Fördertechnik, eine tagesgenaue Kommissionierung, kurze Wege für interne Transporte sowie ein geringer Personalbedarf für die Abwicklung. Des Weiteren sollten Ein- und Auslagerstrategien optimiert und das Sortiment konsequent nach Platzfüllern durchforstet werden. Zudem helfen eine Reduzierung der Komplexität des Sortiments, eine gewisse Standardisierung der Produktpalette, die Einführung von Sammelbestellungen und eine geringere Lagerwiederauffüllung. Die Just-in-time-Anlieferung der Waren wird bereits in den meisten Betrieben erfolgreich praktiziert, genauso wie ein konsequentes Outsourcing von Fertigungsschritten. Konsignationslager sind ebenfalls ein interessantes Konstrukt.

KK: Inwiefern sind Konsignationslager interessant?

Wieser: Konsignationslager, welche von Finanzierungsgesellschaften betrieben werden, ermöglichen einen Produktkauf seitens des Unternehmens erst zum Zeitpunkt der Entnahme bzw. einen Verkauf unmittelbar nach der Produktion. Denn bis zu dem Zeitpunkt, zu dem das Unternehmen die Waren benötigt, bleibt die Finanzierungsgesellschaft Eigentümerin der Waren.

KK: Welche Formen der Working Capital Optimierung gibt es denn außer Lageroptimierung noch?

Wieser: Eigentlich alle Strategien, mithilfe derer Gelder möglichst lange einbehalten werden, um damit Renditen zu erwirtschaften. Mit Kunden können beispielsweise Vorauszahlungen oder sehr kurze Zahlungsziele vereinbart werden; mit den Lieferanten einigt man sich dagegen auf möglichst lange Zahlungsziele. So entsteht ein gewisser Puffer, in dem die Gelder erst einmal im Unternehmen verbleiben. Auch die Straffung des Mahnwesens zählt zur Working Capital Optimierung.

KK: Aber in den meisten Unternehmen ist doch ein funktionierendes Mahnwesen etabliert, oder?

Wieser: Dies ist aus meiner Erfahrung sehr unterschiedlich. Manche Firmen haben tatsächlich ein strukturiertes Mahnwesen und definierte Prozesse. In anderen Unternehmen wird das Mahnwesen hingegen sehr opportunistisch betrieben; d.h. wenn genügend Liquidität vorhanden ist, wird tendenziell nicht gemahnt, wenn die Liquidität knapp ist, wird schneller gemahnt. In den meisten Fällen kann noch optimiert werden. Unabdingbar ist die Bestimmung eines Hauptverantwortlichen, die Definition und Überwachung von Prozessen beim Mahnlauf, eine Differenzierung und Anpassung der Zahlungsbedingungen und eine Entlohnung des Vertriebs für geringe Forderungsaußenstände. Auch der Bereich der Anzahlungen sollte genauer unter die Lupe genommen werden. Aus Liquiditätsgesichtspunkten sind erhaltene Anzahlungen positiv zu werten und zu leistende Anzahlungen nach Möglichkeit zu vermeiden. Sinnvoll ist auch die Einführung bequemer Zahlungsmöglichkeiten für den Kunden beispielsweise Kreditkartenzahlung oder Paypal. Ferner ist eine gründliche Überprüfung der Kundenbonität ratsam. Des Weiteren können Absicherungskontrakte wie Bankgarantien oder Letters of Credit, also Akkreditive, bzw. Warenkreditversicherungen abgeschlossen werden.

KK: Sie sprachen vorher von der Hebung stiller Reserven. Wie funktioniert dies?

Wieser: Stille Reserven sind Vermögenswerte, die in der HGB-Bilanz des Unternehmens nicht auftauchen. Diese können jedoch gehoben werden und führen in der Konsequenz zu Liquidität. Mittel zum Erfolg ist hier vor allem Sale-and-lease-back. Dabei werden Grundstücke, Maschinen oder IT-Systeme verkauft und anschließend wieder zurückgeleast. Dadurch haben Sie folgenden Vorteil: Stellen Sie sich vor, Sie haben ein Grundstück vor 30 Jahren gekauft, und zwar zu einem viel niedrigeren Preis als dem aktuellen Marktwert. Dann ist in Ihrer Bilanz der ursprüngliche Wert aufgeführt. Eine Zuschreibung ist nach aktueller Rechtslage nicht möglich. Durch Sale-and-lease-back können Sie allerdings den Marktwert realisieren. Dasselbe Spiel bei selbstgeschaffenen immateriellen Vermögensgütern wie Marken und Patenten; hier ist Sale-and-lease-back besonders attraktiv, weil Patente in der Bilanz nur mit den Entwicklungskosten verbucht werden dürfen und Marken, die nicht erworben wurden, nicht aktivierungsfähig sind.

KK: Und bei den Rückstellungen? Wie kommt es hier zur Kapitalfreisetzung?

Wieser: Rückstellungen sind dem Fremdkapital zugeordnet, wobei die daran geknüpften Forderungen gegen das Unternehmen erst zu einem späteren Zeitpunkt fällig sind. Da Rückstellungen Aufwendungen sind, ergeben sich steuerliche Vorteile. Der Innenfinanzierungseffekt entsteht dadurch, dass durch die Bildung der Rückstellung weniger Steuern zu zahlen sind und somit Mittel frei werden.

KK: Warum gibt es dann so viele Unternehmen, die ihre Innenfinanzierung nicht optimieren?

Wieser: Innenfinanzierung ist im Vergleich zu anderen alternativen Finanzierungsinstrumenten eine äußerst komplexe Angelegenheit. Jeder Einzelfall verlangt eine individuelle Beurteilung. Vielen Unternehmen ist auch gar nicht bewusst, wie viel Potenzial sich ungenutzt im Unternehmen befindet und sind oft erstaunt, wo überall angesetzt werden kann. Umso mehr ist es notwendig, bei den Unternehmern dafür Aufmerksamkeit zu gewinnen!

Links

Zuerst innen optimieren

Während seiner Beratungspraxis habe Rainer Wieser oft erlebt, dass externe Kapitalgeber vor einer Optimierung der Innenfinanzierung angesprochen werden. Ob Innenfinanzierung sinnvoll ist und in welchem Umfang sie für den Finanzierungsmix herangezogen werden kann, müsse individuell entschieden werden. Der erste Schritt sei eine Bilanz- und Ertragsanalyse. Dabei werden Positionen wie Umlauf- oder Anlagevermögen auf Kapitalressourcen überprüft sowie die wesentlichen Kennziffern und Steuerungsgrößen ermittelt. Hiermit könne eine integrierte Finanz- und Unternehmensplanung erstellt und der Einfluss einzelner Maßnahmen auf Liquidität und Wirtschaftlichkeit modelliert werden. Entscheidende Faktoren wie Risikoneigung, Steuervorteile oder zukünftige Investitionsvorhaben würden dabei besondere Beachtung finden.

Proventis sieht sich als unabhängige Corporate Finance und M&A Boutique für den gehobenen Mittelstand mit Sitz in München. Seit der Gründung in 2001 habe Proventis rund 50 Finanzierungsvorhaben sowie Unternehmenskäufe und -verkäufe beratend begleitet.

Das Einsteigerpaket

Vor allem für kleinere Unternehmen bietet Proventis das Beratungspaket Liquimeter zu einem Festpreis von 2500 Euro an. Das Paket besteht aus den Modulen Bonitätsanalyse und Finanzierungsanalyse. Folgende Fragen sollen dabei beantwortet werden:

- Welche Bonität werden Banken Ihrem Unternehmen basierend auf den Jahresabschlüssen zurechnen?

- Welche betriebswirtschaftlichen Kennziffern haben welchen Einfluss auf die Bonität?

- Welchen Eignungsgrad hat Ihr Unternehmen für welche Finanzierungsarten?

- Wie viel finanziellen Spielraum hat Ihr Unternehmen unter Ausnutzung der unterschiedlichen Instrumente?

Für die Auswertung der per Post oder E-Mail eingereichten Unterlagen sei etwa eine Woche Zeit erforderlich. Die Ergebisse der Untersuchung werden bei dem persönlichen Treff präsentiert und diskutiert