Die weggebrochenen Aufträge schlagen sich immer mehr im Umsatz wie auch in den Bilanzen der Unternehmen nieder und belasten deren Liquidität. Dadurch verschlechtert sich ebenfalls das Rating der Unternehmen bei der Bank, was den Kreditzugang für die Betriebe erschwert. Die Deutsche Bundesbank hat EZB-Mittel in Milliardenhöhe als sogenannten Jahrestender an die Banken und Sparkassen weitergeleitet; zum Zinssatz von einem Prozent, bei einer Laufzeit von 12 Monaten. Die Gelder sollen den Banken neue Spielräume verschaffen und somit die Kreditvergabe erleichtern und den Unternehmen helfen, anstehende Krisensituationen besser bewältigen zu können. Doch haben die Betriebe Schwierigkeiten, Kredite durch die Hausbanken zu erhalten. Weniger schwierig sollen Kreditgespräche mit Genossenschaftsbanken sein. Hier gelte noch der Grundsatz, dass der Kunde König sei, auch in wirtschaftlich schwierigen Zeiten. Eine aktuelle Umfrage unter 1300 Unternehmen in der Pfalz zeigt, dass sich für fast drei Viertel der Betriebe die Konditionen ihrer Hausbank in Bezug auf Zins, Agio, Laufzeiten, Sicherheiten, Dokumentation etc. im Vergleich zum Vorjahr nicht verändert (58 %) oder gar verbessert (14 %) haben.

Betroffene Unternehmer bemängeln, dass sie von der Hausbank eiskalt abserviert wurden, wenn sie keine ausreichenden Sicherheiten nachweisen können, um beispielsweise Kredite bis zu 100 % abzusichern. Damit stellt sich das Bewilligungsproblem insbesondere für Unternehmen in der Neugründungs- und Unternehmernachfolgerphase.

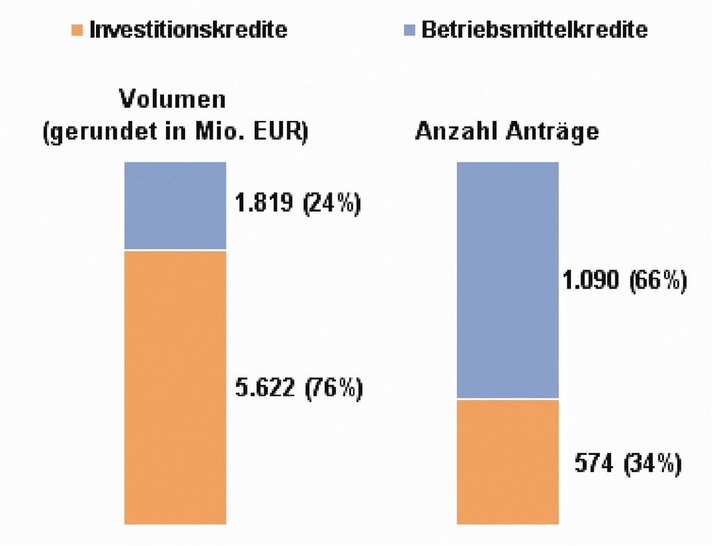

Bundeswirtschaftsminister Dr. Karl-Theodor zu Guttenberg (CSU) kann generell und flächendeckend noch keine Kreditklemme erkennen. Seine Bilanz: Bis zum 3.7.2009 lagen der Kreditanstalt für Wiederaufbau (KfW) lediglich 1090 Anträge auf Betriebsmittelkredite und 574 Anträge auf Investitionskredite aus dem KfW-Sonderprogramm vor (siehe Grafik). Mehr als 630 Unternehmen erhielten Bewilligungen in Höhe von insgesamt über 1 Mrd. Euro. Im Bürgschaftsbereich konnten 1,2 Mrd. Euro zugesagt werden. Dennoch hat Minister zu Guttenberg die Finanzwirtschaft ermahnt, günstige Refinanzierungsmöglichkeiten zeitnah auch an die Kunden weiterzugeben. Anlässlich des Wirtschaftskongresses der Mittelstands- und Wirtschaftsvereinigung der CDU/CSU (MIT) gemeinsam mit der Jungen Union (JU) in Düsseldorf berichtet zu Guttenberg, dass man auf Seiten der Finanzwirtschaft Kredite in Milliardenhöhe als volksnah bezeichnet, denen bereits ein Taschengeldstatus anhaftet. Obwohl sich ein leichtes Lichtflackern am Ende des Krisentunnels erahnen lässt, hält der Trend zur Verschlechterung der Konditionen für Unternehmenskredite an, so der Wirtschaftsminister.

Nach Einschätzung des Wirtschaftsministers steht das Handwerk, im Gegensatz zum Maschinenbau, noch vergleichsweise gut da. Wem das Wasser bis zum Halse steht, ermahnt er, für den ist es ungesund, den Kopf hängen zu lassen.

In die Krise geratene Unternehmen werfen den Kreditversicherern vor, bestimmte Risiken gar nicht mehr zu versichern bzw. die Prämien stark angehoben zu haben. Verschiedene Branchen bemängeln, dass es schwierig geworden sei, überhaupt Schutz von Kreditversicherern zu erhalten. Grund für die Zurückhaltung seien höhere Ausfallrisiken. Der Lieferantenkredit hat zuletzt zunehmend im kurzfristigen Bereich eine wichtige Finanzierungsfunktion übernommen. Deshalb stieg zugleich die Bedeutung und Notwendigkeit der Kreditversicherung. Dabei geht es um eine staatliche Rückversicherung für Kreditversicherer. Der Staat soll deshalb auch hier einspringen.

Weitere Kritikstandpunkte

Die mangelnde Weitergabe von Krediten an die Wirtschaft wird ebenfalls von Bundesfinanzminister Peer Steinbrück (SPD) kritisiert. Er sieht darin die Tendenz, dass die Banken die Liquidität, vor allem im eigenen Handelsgeschäft und nicht in ihrem Kreditgeschäft nutzen wollen und fordert dazu auf, diese günstigen Konditionen auch an die Kunden weiterzugeben. Die Wirtschaft muss ausreichend mit Krediten versorgt werden, so der Finanzminister. Ich sehe die Banken in der Pflicht. Die Zinskonditionen sind für die Institute deshalb günstig, damit die Wirtschaft in Schwung kommt. Wenn jetzt nicht umgedacht wird, drohen bereits im zweiten Halbjahr 2009 größere Schwierigkeiten.

Dr. Heinrich L. Kolb (MdB), mittelständischer Unternehmer und FDP-Politiker, vertritt die Meinung, dass erst das Zusammenspiel von angemessenem Kapital und ausreichender Versorgung mit Fremdkapital die Finanzierung von Wachstum und Innovation ermögliche. Mit niedrigen Steuern bleibe dem Mittelstand Raum, die Eigenkapitaldecke zu stärken. Die Finanzierung über Fremdkapital, die durch die Unternehmenssteuerreform verteuert wurde, müsse wieder erleichtert werden. Daneben müssten Mittelständler wieder einfacher Risikokapital über die Finanzmärkte akquirieren können. Das sei besonders wichtig für die mittelständischen Unternehmen, die auf den globalen Märkten tätig sind. Dazu gehöre vor allem, dass Verluste von Investoren, die mehr als 25 % an einem Unternehmen erwerben, steuerlich auch wieder voll geltend gemacht werden könnten. Staatliche ERP-Fördermittel (European Recovery Programs) für den Mittelstand seien vor Spekulationsverlusten der KfW zu schützen.

Und Kolb weiter: Die KfW ist von einem Förderinstitut für den Mittelstand zu einem Sammelbecken für mehr oder weniger riskante Transaktionen degeneriert. Auch bei der jetzt so kritisierten Verbriefung von Krediten war die KfW mit dabei. Mittlerweile leidet darunter das Kerngeschäft, die Mittelstandsförderung. Trotz Einverleibung des ERP-Sondervermögens wird die Mittelstandsförderung ohne Haushaltszuschüsse nicht aufrechterhalten werden können. Die KfW muss wieder auf ein reines Förderinstitut zurückgeführt werden.

Praktische Tipps

Der Münchner Finanzexperte und Rechtsanwalt Dr. Johannes Fiala weiß aus eigener Banker-Erfahrung zu berichten, dass zwar ein gutes persönlich/menschliches Verhältnis zwischen dem Kundenberater bei der Bank und dem Kunden der halbe Erfolg ist. Daneben spielt auch die Frage eine Rolle: Wie gebe ich dem Banker bei diesem Geschäft ein gutes Gefühl? Wichtig für den Unternehmer ist ebenso, die eigenen großen Probleme zu erkennen und daraus resultierend das Unternehmen hübsch zu machen, soll heißen: der Unternehmer muss stets seine Risiken überblicken und diese durch zeitnahe Buchhaltungs- und Bilanzdaten belegen können.

Er muss eine hohe Bonität durch engmaschige betriebswirtschaftliche Auswertungen darstellen und dabei mit aktuellen Daten aus der Buchhaltung aufwarten können. Eine Aufstockung des Eigenkapitals, beispielsweise durch zusätzliche Einlagen, ist nicht nur hilfreich beim Antrag auf Finanzierungshilfen, es steigert auch gleichzeitig die Möglichkeit unternehmerische Risiken besser absichern zu können. Das weckt Vertrauen beim Gesprächspartner. Der Banker spricht hier von Kapitaldienstfähigkeit.

Sollte das Kreditgeschäft zustande kommen, rät Fiala dem mittelständischen Bankkunden, sich zu vergewissern, dass seine Bankverträge nicht weitergegeben werden, beispielsweise an Inkassofirmen. Kunden von Genossenschaftsbanken sind in der Regel davor gefeit. Um sich bei Sparkassen und Großbanken abzusichern, sollte per Vereinbarung sichergestellt werden, dass ein Weiterverkauf nicht möglich ist.

Insbesondere für junge Unternehmen sollten neben den internen Betriebsvergleichen über mehrere Geschäftsjahre auch externe Betriebsvergleichsdaten (typische Branchenzahlen vergleichbarer Unternehmen) herangezogen werden. Hier helfen oftmals die Betriebsberater der Handwerkskammern und Kreishandwerkerschaften.

So unterstützen die Kammern und Kreishandwerkerschaften die Unternehmen vor Ort bei den Vorbereitungen auf das Bankgespräch. Die Betriebe erhalten hier ebenso entsprechende Informationen zu den Angeboten der Bürgschafts- und Förderbanken sowie zu den Programmen der KfW. Bei Bedarf sollten die Unternehmer diese Instrumente der Konjunkturförderung beim Bankgespräch gezielt ansprechen.

Professor Wolfgang Schulhoff, Präsident der Handwerkskammer Düsseldorf, sieht das Problem des zögerlichen Verhaltens von Banken und Sparkassen bei der Kreditvergabe an Geschäftskunden gegenwärtig eher punktuell. Wer als Betriebsinhaber vor der Krise Schwierigkeiten gehabt hätte, Kredite zu bekommen, weil das Unternehmen bereits lange schon auf wackligen Beinen stand, hat es jetzt ebenfalls schwer, die Kreditgeber zu überzeugen. Grundsätzlich gehen Banken und Sparkassen gegenwärtig etwas strenger mit der Kreditvergabe um, erklärt Schulhoff.

Davon abgesehen zeigt sich der Präsident verwundert darüber, dass diejenigen, die bislang den Nutzen aus der konjunkturstarken Jahren gezogen hatten, in Krisenzeiten nicht für die von ihnen verursachten Schäden aufkommen wollen und müssen. Dabei wirft er, mit Blick auf den Staat, dessen Organen jämmerliches Versagen bei der hoheitlichen Pflicht zur Bankenaufsicht vor und betont, dass die Mitglieder seines Kammerbezirks, sollten sie Existenzsicherungshilfen benötigen, auf den Rat seiner Betriebsberater zählen können. Falls notwendig, versichert Schulhoff, nehmen unsere Betriebsberater die Kammermitglieder bei der Hand und nehmen ebenso am Kreditgespräch bei der Hausbank des Antragstellers teil.

Der Bundesverband der Dienstleistungswirtschaft (BDWi) hat die Bundesregierung aufgefordert, eine Direktvergabe von Mittelstandskrediten durch die Kreditanstalt für Wiederaufbau (KfW) zu ermöglichen und dabei die Geschäftsbanken möglichst außen vor zu lassen. Nach Ansicht von BDWi-Präsident Werner Küsters würde eine Direktvergabe von KfW-Krediten an Unternehmen die Kreditversorgung der Wirtschaft spürbar verbessern und gleichzeitig als Drohkulisse geeignet sein, die Geschäftsbanken aufzufordern, die Kreditversorgung der Wirtschaft aufrechtzuerhalten. Einem solchen Anliegen entsprechend nachzukommen, wird sicher nicht einfach sein, denn die KfW-Bank ist gesetzlich dazu verpflichtet das Hausbankprinzip zu wahren und im Rahmen ihrer Mittelvergabe die Banken und Sparkassen zu refinanzieren. Eine Umgestaltung dieses Verfahrens setzt in jedem Fall eine Änderung der gesetzlichen Grundlagen voraus. Außerdem wäre zu prüfen, ob die gegenwärtige Struktur der KfW-Bankengruppe es möglich macht, neben einer zeitnahen Bearbeitung von Anträgen auch die Auszahlung der Mittel auf dem direkten Weg zu übernehmen.-

Hinweis

Im Ratgeber „Kompass Konjunkturhilfen“, Verlag Wolters Kluwer, finden sich neben den Förderprogrammen der öffentlichen Hand auch Hinweise auf die Informations- und Beratungsstellen der Bürgschafts- und Förderbanken des Bundes und der Länder sowie die Kontaktdaten der Ansprechpartner bei den Kammern.

Ralf E. Geiling

ist Wirtschaftsjournalist, Mitglied der Landespressekonferenz NRW und akkreditiert beim Bundespresseamt